「ファクタリングのメリット・デメリットって何?」

「ファクタリングの仕組みってどうなっているの?」

ファクタリングのメリット・デメリットや仕組みを理解すれば、安心してサービスを利用できます

商品やサービスを提供しても、実際にお金が手に入るのは翌月もしくは翌々月になることもあります。

この期間が長ければ長いほど、商品・サービスを提供するために要した費用の回収まで時間がかかります。

また、入金を待つ間にそのほかの支払いをしなければならないケースもあるでしょう。

そのようなときにファクタリングを利用すれば、売掛債権の入金日よりも前に現金が手に入ります。

本記事ではファクタリングのメリットとデメリット、仕組みや利用上の注意点について解説していきます。

- ファクタリングのメリット・デメリット

- ファクタリングを検討すべき企業の特徴

- ファクタリングを利用するときの流れ・手順

- ファクタリング利用時の注意点

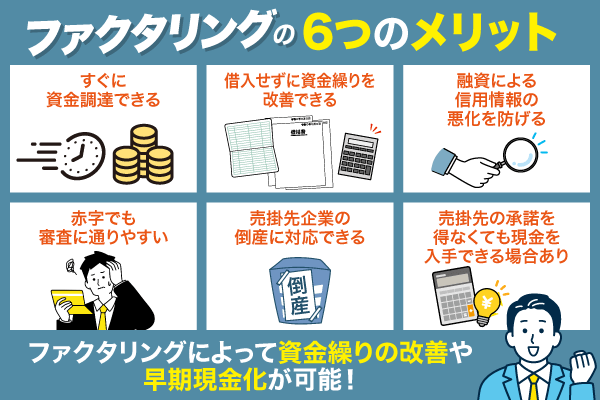

ファクタリングのメリットは資金繰りの改善や早期現金化が可能であること

ファクタリングのメリットは、以下のとおりです。

- すぐに資金調達できる

- 借り入れせずに資金繰りを改善できる

- 融資による信用情報の悪化を防げる

- 赤字でも審査に通りやすい

- 売掛先企業の倒産に対応できる

ファクタリングの主なメリットは、資金繰りの改善や早期現金化が可能であることです。

通常、商品・サービスの提供から入金までにはタイムラグがあり、すぐに現金を手に入れられません。

しかし、ファクタリングを利用すれば即日お金が手に入るケースもあります。

すぐにお金が手に入れば資金繰りが改善し、経営状態が安定するはずです。

すぐに資金調達できる

ファクタリングの審査は短く、最短即日で資金調達できます。

資金調達といえば、銀行融資を思い浮かべる方も多いでしょう。

しかし、銀行から融資を受けるには審査が必要です。

ファクタリングと銀行融資も審査を受ける必要があるものの、以下のように期間に差があります。

| ファクタリングの 審査期間 | 1〜7営業日 |

|---|---|

| 銀行融資の審査期間 | 数週間〜数ヶ月 |

ファクタリングの審査は短い傾向にあり、売掛金を商品提供と同月に手に入れることも可能です。

一方、銀行融資の場合は現金を手に入れられるのが遅くなるうえに、審査に必要な書類を多く準備しなければなりません。

早くそして簡単に現金を手に入れたいと考えている人なら、ファクタリングを検討するとよいでしょう。

借り入れせずに資金繰りを改善できる

ファクタリングを利用すれば、借り入れせずに資金繰りを改善できます。

ファクタリングは借り入れではなく、売掛債権を売却して資金を手に入れる方法です。

ファクタリングはファクタリング会社に債権を売却する方法ですので、金融機関から借入するわけではありません。

借り入れすると返済に利息がつくため、返済期間が長くなるほど負担も大きくなります。

一方、ファクタリングは売掛債権と同等の金額から費用を差し引いたものが一括して振り込まれます。

借り入れほどの負担なく、すぐに現金を受け取れるのがメリットです。

融資による信用情報の悪化を防げる

ファクタリングを利用しても信用情報は悪化せず、今後の融資に受けやすさに影響しません。

借り入れすると、企業の信用情報が悪化します。

企業が融資でお金を借りた場合、信用情報には借り入れた金額や毎回返済できているかなどの情報が指定信用情報機関に登録されます。

金融機関は融資する際に信用情報を確認するため、借入額が多い状態だと審査に通りにくくなります。

しかし、ファクタリングは売掛債権の売却ですので信用情報には登録されません。

売掛債権の売却ですぐに現金化したうえに、融資を受けて資金繰りを改善するという方法も利用できます。

赤字でも審査に通りやすい

ファクタリングの審査は取引先企業の財務状況を確認するものです。

利用者が赤字であっても審査通過の可否には影響しません。

売掛債権がしっかりと支払われるかどうかは、売掛先企業の財務状態によります。

ファクタリング会社にとっては、利用者が赤字だとしても売掛先企業が健全な経営をしていればお金の回収に支障はありません。

利用者への審査がまったくないというわけではありませんが、事業の状態が悪くてもすぐに現金化できるのはありがたいサービスといえるでしょう。

売掛先企業の倒産に対応できる

ファクタリングを利用すれば、売掛先企業が倒産リスクを回避できます。

償還請求権なしの契約の場合、売掛先企業が売掛債権の弁済をする前に倒産しても利用者は責任を負いません。

売掛先企業が倒産しそうな場合でも、ファクタリング会社が売掛債権を買い取ってくれることで資金の未回収を防ぐことが可能です。

ただし、償還請求権ありの契約の場合、ファクタリング会社は利用者に対して受け取った金銭を返還するよう求めてきますので注意しましょう。

売掛先の承諾を得なくても現金を入手できるケースがある

2社間ファクタリングを利用すれば、売掛先企業の承諾ないまま現金の入手が可能です。

2社間ファクタリングを利用した場合、まずはファクタリング会社が利用者にお金を払います。

利用者は売掛先企業から売掛債権である金銭を受け取り、その受け取ったお金をファクタリング会社に振り込みます。

この仕組みによって、売掛先企業にファクタリングを利用している事実を知られることはありません。

売掛先企業に経営状態が悪いと知られてしまうと、今後の取引に影響を与えてしまうかもしれません。

しかし、2社間ファクタリングなら、取引に影響することなく資金の調達が可能です。

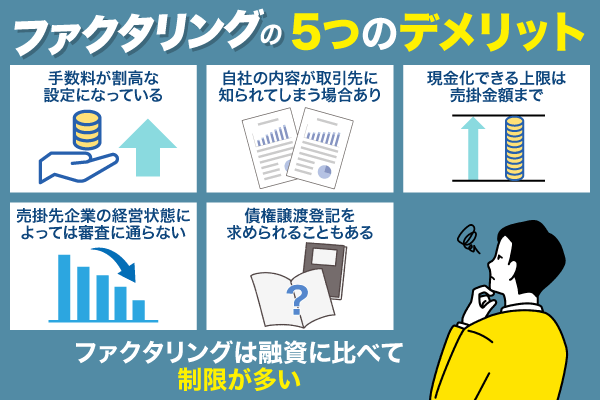

ファクタリングのデメリットは融資に比べ制限があること

ファクタリングのデメリットは、以下のとおりです。

- 手数料が割高な設定になっている

- 自社の内容が取引先に知られてしまうケースもある

- 現金化できる上限は売掛金の額までとなる

- 売掛先企業の経営状態によっては審査に通らない

- 債権譲渡登記を求められることもある

ファクタリングにはメリットが多くあるものの、融資に比べて制限があるなどのデメリットも存在します。

どのようなデメリットがあるのか理解しておけば、後悔することなくファクタリングを利用することができます。

以下では、ファクタリングのデメリットについて解説していきます。

手数料が割高な設定になっている

ファクタリングの手数料は割高に設定されているため、事前に相場を確認しておかなければなりません。

ファクタリングの手数料率と融資の金利を比較すると、以下のようになります。

| 2社間ファクタリング | 2~18% |

|---|---|

| 3社間ファクタリング | 1〜9% |

| 融資 | 1~7% |

ファクタリングの手数料率は融資と比べて高く、利用するたびに費用がかかります。

毎回、ファクタリングで売掛債権を回収すると、利益が圧縮されるため注意しましょう。

必要に応じてファクタリングを利用し、手数料を最低限に抑えることが大切です。

また、手数料率はファクタリング会社によって異なるため各社の料金を比較してから利用しましょう。

自社の内容が取引先に知られてしまうケースもある

3社間ファクタリングを利用する場合、自社の経営状態を売掛先企業に知られてしまいます。

ファクタリングの審査の結果、3社間ファクタリングしか利用できないケースがあります。

3社間ファクタリングの契約者は、利用者・売掛先企業・ファクタリング会社の3社です。

売掛先企業も契約者になりますので、ファクタリングの事実を知られてしまいます。

3社間ファクタリングを利用する際には売掛先企業に利用目的をきちんと伝え、印象を悪くさせないように配慮しましょう。

現金化できる上限は売掛金の額までとなる

ファクタリングで現金化できるのは、売掛債権の額が上限です。

ファクタリングは売掛債権の売買であり、得られるのは債権額までです。

売掛債権以上の現金を得たいのであれば、融資といった別の方法を検討する必要があります。

売掛債権と少額融資を併用するなど、うまくファクタリングを活用するとよいでしょう。

また、ファクタリング会社によっては売掛債権の最低金額を定めているところもあります。

少額の売掛債権を利用する場合、念のため買い取ってもらえるかファクタリング会社に確認しておきましょう。

売掛先企業の経営状態によっては審査に通らない

ファクタリングの審査では、売掛先企業の経営状態を重点的に調査します。

ファクタリング会社にとって重要なのは売掛債権が回収できるかどうかです。

回収できるかどうかは、売掛金企業の信用力によります。

売掛先企業の経営状態を見極めるのは困難であるため、資金調達する際にはあらかじめファクタリング会社に相談しておきましょう。

相談すれば確実に審査に通るというわけではありませんが、通過しそうかどうかの感触がつかめるはずです。

ファクタリング会社から審査に通りやすい契約条件を聞き出せることもあります。

債権譲渡登記を求められることもある

契約条件として、ファクタリング会社から債権譲渡登記を求められるケースがあります。

債権譲渡登記制度とは、法人がする金銭債権の譲渡について、債務者以外の第三者に対する対抗要件を備えるための制度です

引用:法務省「債権譲渡登記制度の概要」

債権譲渡登記することで売掛債権の二重譲渡を防止することが出来ます。

たとえば、利用者が売掛債権をファクタリング会社に売却したと同時にA社にも売ったとします。

利用者は2社からお金を受け取れますが、ファクタリング会社もしくはA社のどちらかは売掛債権を回収できません。

このような状況を二重譲渡と呼び、当然ながら利用者の行為は詐欺です。

もし二重譲渡がおこなわれたとしても、ファクタリング会社との契約に基づいた債権譲渡登記しているなら、A社に対して売掛債権を受け取る権利があると主張できます。

なお、債権譲渡登記するには登録免許税が課税されますが手数料率が下がる傾向にあります。

費用が大きく増えることはあまりありません。

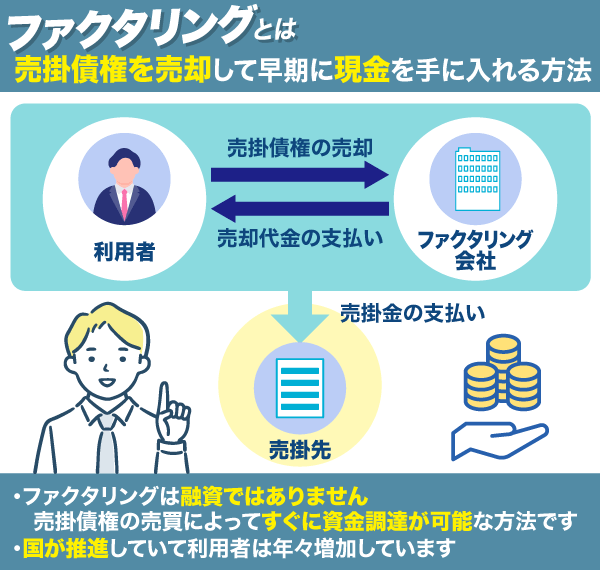

ファクタリングとは後払い期日よりも先に現金化する手法

ファクタリングとは、後払い期日よりも先に現金化する手法です。

商品や代金を取引先に提供した場合、入金が翌月、翌々月になるケースもあります。

提供者にとってはすぐに現金が手に入らず、しばらく待たなければなりません。

待っている間に資金繰りが悪化したり、ほかの取引先への支払いが発生したりする企業もあるはずです。

ファクタリングを利用すれば、売掛先企業から入金が数ヶ月後だとしても早いタイミングで現金の取得が可能です。

利用者は年々増えており、FCIの「Evolution of Global Factoring Volume(in Euro billions)」によると、日本の利用額は2016年に49,466百万ユーロでしたが、2023年には60,622百万ユーロまで増加していると公表されています。

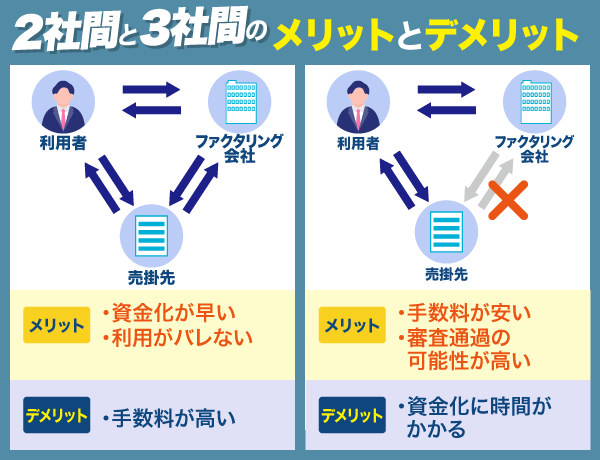

2社間ファクタリングと3社間ファクタリングのメリット・デメリット

ファクタリングには2社間ファクタリングと、3社間ファクタリングがあります。

それぞれの内容は、以下のとおりです。

| 2社間ファクタリング | 利用者・ファクタリング会社の2社間で取引契約を締結する方式 |

|---|---|

| 3社間ファクタリング | 利用者・売掛先企業・ファクタリング会社の3社間で取引契約を締結する方式 |

2社間と3社間では、売掛先企業を取引先に入れるかどうかの違いがあります。

この違いによって、利用者にとってのメリットとデメリットが変わります。

各取引のメリットとデメリットを理解し、自社に適した方式でファクタリングを利用しましょう。

2社間ファクタリングとは利用者とファクタリング会社の2社での取引

2社間ファクタリングのメリット・デメリットは、以下のとおりです。

| メリット | 売掛先企業にファクタリングを利用したことがバレない |

|---|---|

| デメリット | 手数料率が高い債権譲渡登記を求められるケースがある |

2社間ファクタリングは、利用者とファクタリング会社だけの契約で完結します。

取引先である売掛先企業への連絡は不要のため、ファクタリングの利用を知られることはありません。

取引先に迷惑をかけない手法として、2社間ファクタリングは有効な手法といえます。

一方、ファクタリング会社にとって、2社間ファクタリングは二重譲渡の危険性や売掛債権が回収できないリスクのある手法です。

リスクが高い契約であるため、手数料率が高くなったり債権譲渡登記を求められたりするデメリットが発生します。

3社間ファクタリングとは利用者・ファクタリング会社・売掛先での取引

3社間ファクタリングのメリット・デメリットは、以下のとおりです。

| メリット | 手数料率が低い |

|---|---|

| デメリット | 売掛先企業にファクタリングの利用がバレる契約するには3社の調整が必要になる |

3社間ファクタリングでは、利用者・売掛先企業・ファクタリング会社で売掛債権の譲渡契約を締結します。

3社で契約するため、ファクタリング会社が売掛先企業から直接売掛債権の回収が可能です。

二重譲渡されるリスクも低いことから、2社間ファクタリングよりも手数料率が低くなります。

ただし、売掛先企業が契約者に含まれるので利用者がファクタリングを利用することがバレてしまいます。

「資金繰りが悪化しているのではないか」と思われてしまうと、今後の取引に悪影響を及ぼすかもしれません。

さらに、契約に関して日程の調整や書類の準備が発生するため、売掛先企業の担当者に負担をかけてしまいます。

ファクタリングを検討すべき企業の特徴

ファクタリングにはメリットとデメリットがあり、利用を検討すべきなのは利点を最大限に活かせる企業です。

メリットを最大限に活かせる企業は、以下のとおりです。

- 資金繰りの悪化を改善したい企業

- 銀行融資の審査に落ちた企業

- すぐに現金を手に入れたい企業

企業を経営していく際には、さまざまな問題が発生します。

とくに現金に関する問題は、起きやすいといえます。

ファクタリングは現金の問題を解消するのに役立つため、資金繰りに悩んでいる企業におすすめです。

それでは、資金繰りに悩んでいる企業がなぜファクタリングのメリットを活用できるのかをみていきましょう。

資金繰りの悪化を改善したい企業

資金繰りが悪化している企業は、ファクタリングを検討すべきでしょう。

資金の流れが悪くなると取引先への支払いが滞ったり、税金の滞納につながったりします。

支払うべきお金を払えないと信用力が低下し、今後の取引にも影響してしまいます。

しかし、資金調達したくても融資が通るか心配という企業もあるでしょう。

また、急な支払いが発生し、すぐに対応しなければならないというケースもあるはずです。

今後、資金繰りが悪化すると予測される場合、ファクタリングを利用して事前に資金の流れをよくしておくこともできます。

銀行融資の審査に落ちた企業

銀行融資の審査に落ちたものの、資金を調達したいと考えるのであればファクタリングがおすすめです。

ファクタリングも融資も審査があるものの、以下のように審査で重要視するポイントが異なります。

| ファクタリング | 売掛先企業の経営状態を重視 |

|---|---|

| 融資 | 利用者の経営状態を重視 |

審査の重点が異なるため、銀行融資の審査に落ちたとしてもファクタリングなら通過する可能性もあります。

売掛先企業の経営状態が良好なら、銀行融資の審査に落ちた場合でもファクタリングで資金調達を検討してみましょう。

なお、2社間ファクタリングは銀行融資より利率が高くなります。

もし資金的に厳しいなら、売掛先企業と相談して3社間ファクタリングを利用できないか検討することも大切です。

すぐに現金を手に入れたい企業

すぐに現金を手に入れたい企業は、ファクタリングがおすすめです。

ファクタリングは利用する企業によって異なりますが、以下のように短期間で資金調達できます。

| サービス名 | 融資までの目安 |

|---|---|

| TRY | 即日 |

| アクセルファクター | 即日 |

| PMG | 即日から3営業日程度 |

| ベストペイ | 即日から3営業日程度 |

| ビートレーディング | 即日から3営業日程度 |

このように多くのファクタリング会社は、即日から3営業日で入金まで実行してくれます。

企業によっては入金まで遅いところがあるものの、10日程度で手続きを終わらせてくれます。

銀行融資では数週間から数ヶ月かかるため、すぐに現金を手に入れたい人にぴったりです。

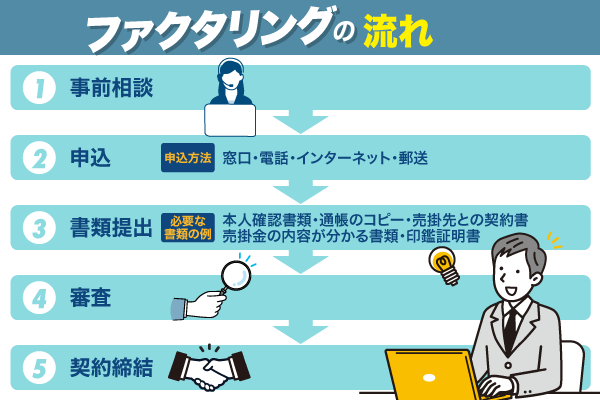

ファクタリングを利用するときの流れ・手順

ファクタリングを利用するときには、以下の流れ・手順で進めます。

- 必要な書類を準備して申込みする

- 審査がおこなわれる

- ファクタリング会社と契約する

- 売掛債権を売却して現金を受け取る

まずは利用するファクタリング会社を選定します。

ファクタリング会社によって審査内容、手数料が違うからです。

申込先を決定したら、必要な書類を準備して審査に申込みます。

なお、準備すべき書類は以下のとおりです。

- 法人登記簿謄本

- 印鑑証明書

- 身分証明書(代表者のもの)

- 決算内容確認書類(3期分の決算書)

- 売掛金証明書類

- 入金確認書類

書類を準備して申込みしたらファクタリング会社が審査を開始し、1〜7営業日程度で結果が出ます。

審査に通過したら、ファクタリング会社と売掛債権の売却契約を締結します。

契約を締結する際には契約書の内容をよく確認し、不明な点を残さないように質問して解決しておきましょう。

契約が終わればファクタリング会社から入金日に振込みがあり、手続きは完了です。

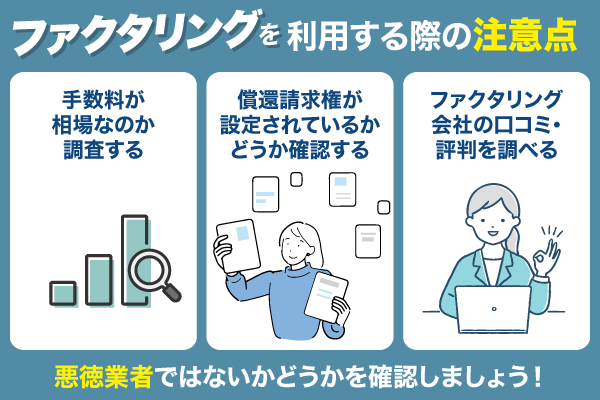

ファクタリングを利用する際の注意点は悪徳業者かどうか確認すること

ファクタリングは資金繰りに困っている企業に役立つ資金回収方法であるものの、利用する際には注意点があります。

ファクタリングを利用する際の注意点は、以下のとおりです。

- 手数料が相場なのか調査する

- 償還請求権が設定されているかどうか確認する

- ファクタリング会社の口コミ・評判を調べる

ファクタリングはお金に悩みのある企業が利用するものであり、その気持ちに付け込んだ悪徳業者が存在します。

注意点の内容を理解すれば、悪徳業者に引っかからずに資金調達が可能になります。

それでは、どのようなポイントに注意すればよいのかみていきましょう。

手数料が相場なのか調査する

ファクタリングを利用する際には、手数料が相場なのか確認しましょう。

ファクタリングの手数料は企業によって異なるものの、一般的な相場の範囲内に設定されています。

代表的なサービスと手数料の目安は、以下のとおりです。

| サービス名 | 2社間ファクタリングの手数料 |

|---|---|

| QuQuMo | 1~14.8% |

| ファクトル | 1.5%~ |

| OLTA | 2~9% |

| ベストファクター | 2~20% |

| ビートレーディング | 4%〜 |

相場からかけ離れている手数料を設定している会社は、悪徳業者の可能性もあります。

ファクタリングを利用する際には、各社の手数料を比較して相場内なのか確認しておきましょう。

償還請求権が設定されているかどうか確認する

ファクタリング会社と契約する際には、償還請求権が設定されているか確認しましょう。

償還請求権が設定されている場合、ファクタリング会社が売掛債権を回収できないとき、入金されたお金を返還するよう請求されてしまいます。

すでにファクタリングで手に入れた金銭を使ってしまったとしても、返還しなければならないため注意しましょう。

ファクタリングにおいて償還請求権のあり、なしは利用者にとって大きな差です。

ファクタリング会社に相談するとき、契約するときには必ず償還請求権について聞いておきましょう。

ファクタリング会社の口コミ・評判を調べる

ファクタリング会社を選ぶときには、その会社の口コミ・評判を調査しましょう。

ファクタリングは便利な資金調達方法であるものの、悪徳業者の存在が問題となっています。

中小企業の経営者などを狙い、貸金業登録を受けていない者が、ファクタリングを装って、業として、貸付け(債権担保貸付け)を行っている事案が確認されています。

引用:金融庁「ファクタリングの利用に関する注意喚起」

売掛債権の買取額が売掛金よりもかなり低い場合、悪徳業者かもしれません。

口コミ・評判を確認すれば、悪徳業者かどうか判断できるはずです。

もし口コミ・評判がわからなかったとしても、ファクタリング会社に相談する時点で買取金額や手数料率が相場から外れていると感じたら、利用するのはやめておきましょう。

ファクタリングのメリット・デメリットに関連するよくある質問

ファクタリングを利用しようと考えている企業は多く、メリット・デメリットに関連する疑問をもっている会社も多いことでしょう。

ファクタリングのメリット・デメリットに関連する質問でとくに多いのは、以下の内容です。

- ファクタリングサービスを利用するメリットは何ですか?

- ファクタリングのデメリットは何ですか?

- ファクタリングは何のためにあるのですか?

- ファクタリングの債権者側にとってのメリットは何ですか?

- ファクタリングを使ったときに税金は課税されますか?

それでは、ファクタリングのメリット・デメリットに関連する質問の内容とその回答をみていきましょう。

ファクタリングサービスを利用するメリットは何ですか?

ファクタリングサービスを利用するメリットは、以下のとおりです。

- 即日のうちに資金調達できる

- 借り入れではなく債権の売却で現金化できる

- 信用情報が悪化しない

- 利用者が赤字でも利用できる

- 売掛先企業の倒産リスクを避けられる

ファクタリングの大きなメリットは、即日資金を現金化できる点です。

融資を受けるには数週間程度の審査が必要であり、すぐに現金を手に入れられません。

カードローン程度の借り入れなら即日できますが、信用情報に借り入れしている記録が残ってしまいます。

しかし、ファクタリングなら即日現金化できるうえに、信用情報に記載されることもありません。

ファクタリングのデメリットは何ですか?

ファクタリングサービスを利用するデメリットは、以下のとおりです。

- 手数料率が高い

- 経営状態の悪さがバレるリスクもある

- 売掛債権額以上の現金は手に入らない

- 審査結果が売掛先企業の経営状態に左右される

- 債権譲渡登記が必要になるケースもある

ファクタリングは手数料率が高く、手に入る現金が減ってしまいます。

また、ファクタリングは売掛債権の売却であり、現金化できるのは売掛債権額までです。

融資ほど多くの資金が手に入るわけではなく、売掛債権がどの程度あるのかに影響を受けます。

売掛債権がほとんどない場合、ファクタリングでの資金繰りを改善するのは難しいかもしれません。

ファクタリングは何のためにあるのですか?

ファクタリングは、企業の資金の流れを円滑にするために存在するサービスです。

商品やサービスを提供しても、すぐに現金が入手できなければ企業活動が停滞してしまいます。

すぐに現金が手に入らなければ資金繰りが悪化したとしても改善できず、発展を目指すための設備投資も遅れます。

このような停滞を解消するため、ファクタリングが生まれました。

以下のように、国もファクタリングの普及を推進しています。

経済産業省中小企業庁では、中小企業者が不動産担保に過度に依存せずに資金調達ができるよう、売掛債権担保融資保証制度を創設し、普及を進めています。

引用:経済産業省中小企業庁「売掛債権の利用促進について」

ファクタリングの債務者側にとってのメリットは何ですか?

ファクタリングは売掛先企業である債務者側にとって、以下のようなメリットがあります。

- 優秀な取引先を確保できる

- 取引先の経営安定につながる

- 支払い期日の延長に使える

ファクタリングを利用すれば、取引先に早く資金が入ります。

資金が早く入れば、競合企業との差別化につながって優秀な取引先の確保につながるはずです。

取引先の倒産リスクを下げるために、ファクタリングを利用する売掛先企業も存在します。

また、リバースファクタリングを利用すれば、支払い期日の延長も可能です。

売掛先企業の資金繰りが悪化している場合、売掛債権に基づく支払いが厳しいケースもあります。

そのような場合は、ファクタリング会社にいったん取引先に支払ってもらい、その後に指定の期日までに肩代わりしてもらった金銭を支払います。

ファクタリングを使ったときに税金は課税されますか?

ファクタリングを使ったとき、原則的に税金は課税されません。

ファクタリングは非課税取引に該当するため、支払い・現金受取に関して税金はかかりません。

ただし、債権譲渡登記する際には、以下のように登録免許税が課税されます。

| 課税標準 | 納税額 |

|---|---|

| 1件の債権の個数が5,000個以下の場合 | 7,500円 |

| 1件の債権の個数が5,000個を超える場合 | 15,000円 |

債権譲渡登記の登録免許税を負担するのは利用者です。

税金を負担すると費用が増加するものの、債権譲渡登記すると手数料率が下がる傾向にあります。

登記したほうが得になるのか、ファクタリング会社に確認しておくことが大切です

ファクタリングをうまく活用して資金繰りを改善しよう

ファクタリングとは、売掛債権をファクタリング会社が買い取りしてくれるサービスです。

ファクタリングを利用すれば売掛債権をすぐに現金化できるため、資金繰りを改善したい企業にとって強い味方となります。

ファクタリングにはデメリットがあるものの、どのようなマイナス点があるのか理解しておけば利用してよかったと思えるはずです。

また、資金繰りに困っていなくても、売掛債権を早めに現金化することで設備投資といった前向きな理由でお金を使えます。

企業の財務改善だけでなく、ファクタリングは企業の発展にも寄与するサービスであるといえるでしょう。